2022年中國數次下調房貸利率,但對於居民和家庭的觸動似乎不大,購房情況並未出現明顯的回升。法國外貿銀行亞太區首席經濟學家艾西亞認為,除了非常疲軟的市場情緒外,此前為了抑制房價和炒房行為而施加的購房限制和規定也是原因之一。

為了鼓勵購房,中國政府最近展現出放寬現有規定的意願。繼北上廣深後,已經有更多城市也執行「認房不認貸」政策,即不論是否有過房貸記錄,只要居民及家庭成員在本市名下無住房,即符合首套房的認定標準,並且降低首付比例。艾西亞指出,銀行也將下調存量住房貸款利率,以分擔促進經濟增長的責任,而這項舉措對於中國銀行業來說成本如何、以及是否能扭轉購房和消費低迷的局面等問題也獲得了普遍關注。

存量房貸利率下調致銀行利潤降

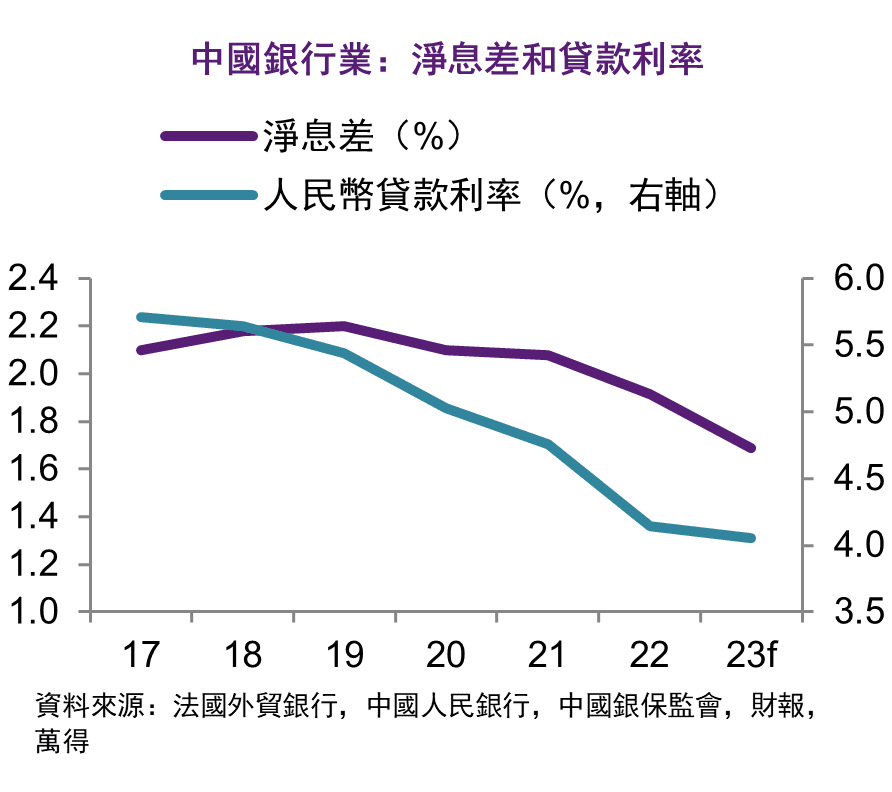

艾西亞指出,分析發現,存量房貸利率下調50個基點會導致銀行利潤降低8%,淨息差(NIM)下降8個基點。2019年至2023年二季度,銀行的淨息差已經從2.2%下降至1.74%,房貸利率政策變化可能會加劇銀行盈利能力的結構性壓力。國有商業銀行面臨的影響相對更大,因為住房貸款占其總資產的15%,其他類型銀行房貸占比為6%。如果減少的利息還款全部投入消費,則將會帶動零售總額增長0.4%。這一促進作用不是特別顯著。而且如果居民和家庭對於收入前景保持謹慎,可能會積累儲蓄,這樣一來下調房貸傳導到經濟的作用則會被削弱。

在監管規則允許的情況下,艾西亞相信,銀行無疑也將採取措施緩解盈利受到的影響。例如,銀行可以將存款利率下調20基點來填補房貸利率降低50基點造成的利潤下滑。最近,已經有多家銀行宣佈將存款利率下調10-25基點,未來可能有更多措施跟進。然而,如果銀行不讓利,消費者就無法獲得更多資金。因此,降低存量房貸利率對於銀行和家庭的影響仍然無法定論,還取決於接下來貸款和存款利率變化,更取決於消費者對投資和房地產市場的信心能否復蘇。